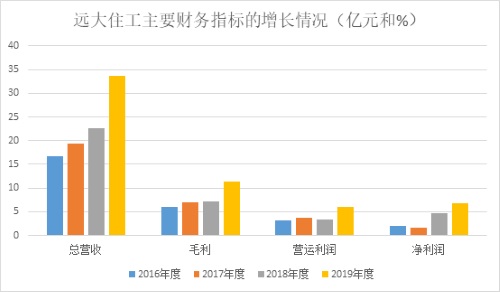

香港, 2020年4月3日 – (亚太商讯) – 远大住工(02163.HK)2019年度总营收为33.69亿元(货币单位:人民币,下同),其中2019年较2018年增长了48.5%;较2016-2018年同期16.71亿元、19.36亿元和22.69亿元的复合增长率为26.33%。

|

公司的年度毛利为11.44亿元,其中2019年较2018年增长了57.9%;较2016-2018年同期6.02亿元、7.05亿元和7.25亿元的复合增长率为23.86%。

公司的年度营业利润为6.01亿元,其中2019年较2018年增长了74.8%;较2016-2018年同期3.15亿元、3.72亿元和3.44亿元的复合增长率为24.03%。

公司的年度净利润为6.77亿元,其中2019年较2018年增长了45.2%;较2016-2018年同期1.98亿元、1.68亿元和4.66亿元的复合增长率为50.65%。

从远大住工主要财务指标的增长情况来看,公司无论在总营收、毛利、营运利润和净利方面均实现了大幅增长。这与公司实施的“双轮驱动”策略抢占市场,不无关系。通过建立联合工厂,公司成功地扩大了在中国城市及地区的业务及网络。截止目前,公司有15家自营工厂,自营工厂占据最优质的市场区域,有71.5条PC生产线,年产能214.5万立方米;公司累计签约86家联合工厂,联合工厂实现轻资产快速扩张,有234条PC生产线,年产能468万立方米。

联合工厂(家数) 2019年 2018年 同比变动

累计签约 86 81 5

已出资 63 59 4

具备生产能力 57 45 12

已实现盈利 20 8 12

截至2019年12月31日,公司累计签约的联合工厂86间;已出资的联合工厂63间,具备生产能力的联合工厂57间,实现盈利的联合工厂20间。较2018年实现盈利的联合工厂数8间,2019年实现盈利的联合工厂数量大幅增加了12间,联合工厂整体盈利情况持续大幅改善,而且后劲很足,还有较多的生产能力没有释放。

公司的PC构件生产数量在2019年末达到了770,990立方米,较2018年的290,015立方米增长165.8%;PC构件销售数量在2019年末达到了815,409立方米,较2018年的294,160立方米增长177.2%;PC构件生产线使用率由2018年的17.4%提升至2019年的45.8%;PC构件业务的应收账款周转天数由2018年的378天缩短为2019年末的204天。

作为中国建筑工业化的开创者和领军者,远大住工(02163.HK) 是同时具备PC构件制造和PC生产设备制造能力的全球最大装配式建筑服务提供商。据弗若斯特沙利文的研究,在2018年,公司是中国最大PC构件制造商,市场份额为13.0%;也是中国最大的PC生产设备制造商,市场份额达到38.3%。

正因为在行业的领导地位,公司在2018年新签合同金额为46.18亿元,2019年新签合同金额为40.23亿元。2018年未完成合同金额为46.89亿元,2019年未完成合同金额为49.61亿元,同比增长5.8%。其中PC构件制造业务未完成合同金额由2018年末的32.20亿元增长16.4%至2019年末的37.49亿元。

PC构件市场景气度这么高,主要是因为PC构件的销售在最近几年,特别是2016年及2017年,取得了显着的增长。随着2018年年初国家装配式建筑评价标准的实施,装配式建筑渗透率和预制率将显着提升。

随着相关政策推出且市场愈趋成熟,装配式混凝土建筑的预制率已大幅上升。根据弗若斯特沙利文,中国装配式混凝土建筑的整体预制率由2013年的3.3%上升至2018年的28.0%,并预期将于2023年上升至约38.0%。

因此,作为行业龙头,于2019年,公司的PC构件制造业务实现强劲增长势头。报告期内,PC构件制造业务录得收入23.04亿元,同比增长169.6%。毛利率由2018年的23.8%上升至2019年的34.6%,上升10.8个百分点。

而在PC生产设备制造业务分部,于2019年,公司的PC生产设备制造业务录得收入8.97亿元,同比下降26.9%。主要由于2019年公司开始调整策略,重心从全国布局的数量转移到帮助联合工厂运营上来。持续向联合工厂导入公司的PC-CPS管理系统和多项增值服务,帮助联合公司达成运营能力,并取得较好的效果。

在施工总承包业务分部,于2019年,公司的施工总承包业务录得收入1.69亿元,同比下降10.4%。这与公司决定自2016年起专注于PC构件及生产设备制造业务有关。公司在施工总承包业务方面亦不再签订新的合同,相关项目亦陆续进入扫尾阶段。

至于公司未来发展的战略,一是拓展海外市场。按照公司招股书的披露,将用约2.39亿港元向欧洲、北美和波斯湾地区等地的发达国家及地区建立面向海外市场的技术及生产中心,推广装配式别墅产品。二是从TO B到TO C,涉足乡村自建房这个万亿级别的市场。据《中国农村自建房行业消费数据与发展白皮书》显示,我国有69万个行政村,按每村新建10户,中国每年约有 500 万套农房新建或者重建,每套房屋按30万计算,这是一个近乎万亿的巨大市场,想象空间巨大。

至于公司的投资价值,天风证券在近日的研究报告认为,最近4年公司收入逐年上升,整体毛利率在PC构件制造和PC生产设备制造等高毛利业务带动下维持在35%左右的水平,公司资产负债率逐年下降,2018年起联营公司从权益法转为成本法,净利率大幅上升。其预测公司2019-2021对应PE为6.3、4.7和4.0倍,给与目标价12.70港元。与现价相比,估值颇具吸引力,值得价值投资者关注。

News URL: https://www.acnnewswire.com/press-release/simplifiedchinese/58421/