香港, 2019年10月24日 – (亞太商訊) – 與“百萬醫療險”等健康險產品類似,很多保險公司並不掌握“特葯險”的經驗數據,這就需要依靠再保險公司給予定價。

|

再保險也叫分保,是保險的保險。對於一家保險公司和一家再保險公司而言,雙方通過簽訂再保險合同,由保險公司向再保險公司提供相關信息供其釐定相關保險責任的風險與定價,並按定價支付再保險費用,而再保險公司則將承擔相應保單帶來的賠付責任。

作為最大的本土再保公司,在“特葯險”乃至健康險風險保障領域,中再壽險的目前的總體市場份額佔到了半壁江山。作為最有話語權的健康險風險終極承擔者,近日,中再壽險負責人接受《每日經濟新聞》記者專訪,詳細解讀了經營“特葯險”風險定價,保險公司、再保險公司與TPA之間的賠付責任劃分等問題。

令人印象深刻的是,對於近期有市場人士提出的“特葯險”風險存在層層甩鍋等質疑,中再壽險人士在詳解“特葯險”創新模式時對《每日經濟新聞》記者表示:“健康險行業的產品創新必然要與健康產業融合,融合過程中必然會面臨這樣的質疑問題,如果連這樣的容忍度都沒有,那創新就會受挫,健康險又回到“孤芳自賞”的局面。”

行業是否缺乏基礎數據作為定價依據

NBD:中再壽險在“特葯險”領域的市場份額有多少?

中再壽險:近年來在整個保險行業倡導“保險姓保”“回歸保障本源”的背景下,以健康險為代表的保障型產品發展迅猛,其中尤以重大疾病保險和報銷型的百萬醫療險最為突出。中再壽險作為中國境內唯一一家專門經營人壽再保險業務的公司,已與境內人身險公司中的70餘家建立合作關係,客戶覆蓋率90%以上,尤其在健康險風險保障領域深耕經營多年,總體市場份額已達到50%。健康險市場快速發展的背後是對保險產品創新的旺盛需求,中再壽險合作的保險公司往往會在產品開發之初尋求我們在創新思路、數據分析、定價承保等方面的支持。

“特葯險”通常作為重大疾病保險和百萬醫療險的補充升級,市場上也有獨立銷售的產品,中再壽險在業務承保上通常與主營健康險業務綜合考慮,同其他創新型健康險業務一樣佔據市場主要份額。

NBD:如何看待這一健康險創新產品的意義?

中再壽險:“特葯險”是在健康險市場快速發展結合醫藥產業變革的背景下,根據老百姓當下對先進醫療資源的迫切需求但往往因為昂貴而支付能力有限的痛點而問世的。近年來,癌症治療中靶向葯、免疫葯等先進療法愈發普及,但成本高昂,一盒葯往往幾萬元,普通百姓吃不起,有些在醫院還開不到。

“特葯險”是一年之前由中再壽險與醫藥公司、藥品福利管理公司、保險公司等合作夥伴共同研發完成,讓老百姓以幾十元到上百元左右的成本解決買不到葯、買不起葯的問題。中再壽險創造了“特葯險”這款老百姓買得起、生病時真正用的到的普惠型產品,可以說是健康保障與健康產業融合創新的典型代表。

NBD:業內普遍認為健康險產品定價依據不足,“特葯險”的定價是否有足夠的基礎數據作為支撐?

中再壽險:作為最大的本土再保公司,我們對於自身的基因和優勢以及當前的差距都有着深刻的認知,我們的核心競爭力和價值主張主要體現在數據、客戶及資源聚合、產品開發服務以及定價承保能力,為此公司內部很早就提出並實施“數據+”戰略,並配備相應的人力資源。通過多年經營,我們積累的自有業務數據可以覆蓋國內壽險行業90%以上的保單,包括壽險、健康險、意外險等各個業務條線,並且每個季度持續更新;我們參與了中國人身保險業經驗生命表、重大疾病發生率表、新殘疾標準等多個行業重點風險數據庫的建設和數據分析項目;我們擁有來自醫、葯、養、護等行業外多個領域的合作夥伴;我們每年與保險公司一起深入到代理人一線進行面對面調研;這些對於我們做產品的創新嘗試以及這個過程中涉及的定價、條款設計、運營規則設計、風控工具研發應用提供了巨大的支撐。

我們內部對於產品創新的要求非常嚴格,不能是“無源之水”,必須有數據支撐,但是同時也不能唯數據論,因為有時產品設計考慮不周全會導致客戶的使用行為發生變化。“特葯險”只是產品創新中的其中一個案例而已,有着紮實的定價基礎和相應模型。

賠付責任在市場主體之間如何劃分

NBD:有市場人士提出“再保險公司在與TPA的合作中存在責任劃分不清”的現狀,您如何看待特葯險經營模式的問題?

中再壽險:感謝提出這個問題,這個問題實質上已經不是產品的問題,而是創新模式的問題。這個問題也是我們在研發之初預料之內的,在打通保險及健康產業鏈,健康保障與健康管理服務深度融合的創新之路上一定會面臨這樣的質疑和挑戰。

我們認為健康保險的創新一定是健康保障與健康產業的深度融合上,包括各種健康管理服務、醫藥資源等。行業一直在倡導“回歸保險本源”,保險的本源是什麼?保險這個金融產品的核心功能是支付,那目前商保在支付功能上發揮的作用如何?

全國每年醫療費用總支出已超過4萬億,其中大概1.5-2萬億是個人自費,2018年健康險業務賠款和給付合計1700多億,佔比不足10%,說明商保的支付功能並沒有充分發揮出來,也就沒有辦法形成資源的有效配置。另外,隨着人民群眾對美好幸福生活的需要與嚮往,老百姓需要的已不僅僅是出險後的給付,而是希望獲得金錢使用效率的最大化。所以,如果把原本報銷或者給付的錢變成一個打包的可以讓患者獲得準確高效有品質的一系列治療及服務,將會大大提高保險產品的吸引力。這樣的好處,一方面保險和再保去做資源整合的事情會更有議價能力,最終是老百姓得到實惠;另一方面用公司行為代替個人就醫行為,比老百姓自己去找藥房更放心。另外,對保險公司而言,這個過程也可以實現醫療資源的合理使用,以及防止將保險變作套利工具的風險。

NBD:誰應是“特葯險”的風險終極承擔者?再保公司與TPA之間到底是如何簽訂協議的?

中再壽險:在風險安排上,再保公司在“特葯險”這類創新產品所產生的新型風險中往往承擔主要風險,實質上是依託發揮再保雄厚資本金的優勢,分保風險既有比例風險也有巨災風險還有交易對手風險等。

在第三方管理機構即TPA的角色上,健康保障與健康管理服務融合的模式下,TPA更多的是服務提供方角色,比如特葯險會涉及處方審核、墊付直付、藥品供應、冷鏈配送、持續供葯合理性確認等等。一方面,我們要求對於合理的案件,要保證服務質量,不能苛刻賠款或設置不合理條件;一方面,也要求TPA參與品質管理,杜絕濫用浪費醫療資源行為。打通產業鏈的一個關鍵是相關合作方的利益一致性,因此合作中通常會涉及對於TPA進行服務管理的要求和管理效果的獎懲機制。這些服務對於醫療服務使用的頻率和強度都會產生影響,如果因為這樣就界定為承擔保險業務,“甩鍋風險”,未免有戴帽嫌疑,打擊面過大。

我們認為,健康險行業的產品創新必然要與健康產業融合,融合過程中必然會面臨這樣的質疑問題,如果連這樣的容忍度都沒有,那創新就會受挫,健康險又回到“孤芳自賞”的局面。

NBD:您如何看待“特葯險”未來賠付率可能上升的風險?

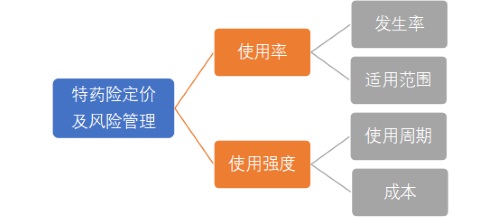

中再壽險:風險涉及到使用率和使用強度,前者實質上是發生率和適用範圍的概念,後者涉及使用周期和成本,這些是最主要的定價要素。每個要素都有具體的行業數據或者醫學研究數據以及以往自付患者的用藥經驗數據作為定價基礎。當然產品本身也存在一定經營風險,比如適用症變化的風險、耐葯後過度用藥風險甚至倒葯風險等等,對此更需要在運營環節聯合TPA一起進行管理,讓真正需要用藥的人去使用,這樣才能保證產品的公平性,才可以讓保險公司放心去擴大支付。

我們認為健康險未來一定是在合理必需的前提下盡量擴大支付,提高客戶通過保險的獲得感。目前行業的問題不在於缺乏創新,中國市場的創新已經很豐富,缺乏的是保險作為支付方給老百姓帶來的感知,缺乏的是產品與服務的一體化。這是需要我們從業人員以及健康產業鏈條上的合作夥伴需要一起努力的。

News URL: https://www.acnnewswire.com/press-release/simplifiedchinese/55219/

轉載請註明:牛牛网 » 每经专访中再寿险:“回归保障,创新融合”,揭秘“特药险”产品研发